Rodzime banki adresują swoją ofertę do trzech różnych kategorii klientów. Pierwsza z nich skupia osoby fizyczne. Zupełnie inne produkty są przeznaczone dla sektora biznesowego. Ze względu na skalę prowadzonej działalności banki dokonują podziału firm na grupę MSP (małe i średnie przedsiębiorstwa) oraz klientów korporacyjnych. Osoby prowadzące jednoosobową działalność gospodarczą kwalifikują się do dwóch pierwszych kategorii – pisze Andrzej Prajsnar z portalu RynekPierwotny.com.

Bank może im udzielić zabezpieczonego hipotecznie kredytu firmowego, jeżeli zechcą zakupić nieruchomość służącą do wykonywania działalności gospodarczej. Alternatywny wariant polega na zaciągnięciu zwykłego kredytu hipotecznego, który z definicji ma sfinansować zakup majątku prywatnego. Okazuje się jednak, że szczególny status jednoosobowego przedsiębiorcy umożliwia wykorzystanie prywatnego kredytu hipotecznego do finansowania działalności gospodarczej. Taki wariant pozwala też na osiągnięcie korzyści podatkowych...

- osiągnięcia przychodów

- zabezpieczenia źródła przychodów

- zachowania źródła przychodów

Warto dodać, że działalność gospodarcza osób fizycznych jest jednym ze źródeł przychodu, które zostały wskazane w ustawie o PIT.

Ze względu na bardzo ogólnikowy charakter powyższych kryteriów kluczowe znaczenie mają pisemne wypowiedzi organów podatkowych. Jeżeli chodzi o zaliczanie odsetek prywatnego kredytu do kosztów działalności gospodarczej wspomniane instytucje zajmują jednoznaczne i korzystne dla podatnika stanowisko. Można się tutaj powołać na następujące dokumenty:

- Interpretacja indywidualna Dyrektora Izby Skarbowej w Bydgoszczy z dnia 13 października 2009 roku (numer ITPB1/415-613/09)

- Interpretacja indywidualna Dyrektora Izby Skarbowej w Katowicach z dnia 29 września 2009 roku (numer IBPBI/1/415-568/09/BK)

- Interpretacje indywidualne Dyrektora Izby Skarbowej w Warszawie: z dnia 4 lipca 2008 roku (numer IPPB1/415-569/08-2/AŻ) oraz z dnia 17 sierpnia 2009 roku numer (IPPB1/415-391/09-2/IF)

Przedstawiciele firmy Conse Doradcy Finansowi podkreślają, że treść samej umowy kredytowej nie ma znaczenia z punktu widzenia fiskusa. Kluczowym kryterium jest sposób wykorzystania środków. - Opierając się na tej samej zasadzie organa podatkowe mogą zakwestionować uwzględnienie w kosztach działalności gospodarczej kredytu firmowego, który nie został wydatkowany na cele biznesowe. Warto pamiętać, że w przypadku ingerencji fiskusa to podatnik musi udowodnić, że kwalifikacja kosztów odsetkowych była właściwa – mówi Andrzej Brudzyński z Conse Doradcy Finansowi.

Marta Pawlikowska z Conse Doradcy Finansowi uważa, że liberalne stanowisko organów podatkowych ma szczególne znaczenie dla przedsiębiorców, którzy planują zakup nieruchomości przy pomocy prywatnego kredytu. Muszą oni jednak pamiętać, że prawo do rozliczania odsetek kredytu w podatkowej książce przychodów i rozchodów (KPIR) powstaje z chwilą zakwalifikowania całości lub części prywatnej nieruchomości do ewidencji środków trwałych i wartości niematerialnych i prawnych. Koszty odsetek, opłat i prowizji, które zostały zapłacone wcześniej powiększają wartość początkową nieruchomości. W związku z tym ich rozliczenie nastąpi w ramach kolejnych odpisów amortyzacyjnych.

Warto nadmienić, że zmiana statusu całości lub części nieruchomości (z prywatnego na firmowy) pozwala również na uzyskanie dodatkowych korzyści podatkowych. Do kosztów uzyskania przychodu prócz wspomnianej amortyzacji można bowiem zaliczyć wydatki związane z eksploatacją nieruchomości. - Identyczne uprawnienia posiada przedsiębiorca, który sfinansował zakup nieruchomości za pomocą kredytu firmowego – podkreśla Andrzej Brudzyński z Conse Doradcy Finansowi.

Eksperci firmy Conse przypominają, że osoby wnioskujące o firmowy kredyt nie musza się obawiać restrykcyjnych rekomendacji KNF-u. Wybór prywatnego kredytu hipotecznego oznacza natomiast znaczną redukcję zdolności kredytowej. Ten efekt będzie się wiązał koniecznością uwzględnienia zapisów Rekomendacji T oraz Rekomendacji S III.

Nie oznacza to jednak, że firmowy kredyt hipoteczny jest idealny rozwiązaniem. Warto pamiętać, że rodzime banki są sceptycznie nastawione do przedsiębiorców, którzy nie dysponują odpowiednim stażem rynkowym. Praktycznie wszyscy kredytodawcy ustalają wymagania co do minimalnego okresu prowadzenia działalności gospodarczej. Najbardziej liberalne banki akceptują osoby, które prowadzą własny biznes od 6 miesięcy. Większość kredytodawców wymaga jednak dłuższego stażu rynkowego (12 lub 24 miesiące).

Innym przejawem ostrożnego traktowania małych firm są wyższe marże kredytów hipotecznych (w stosunku do prywatnych kredytów mieszkaniowych). Trzeba jednak zaznaczyć, że w konkretnym przypadku dużą rolę odgrywają takie czynniki jak historia kredytowa wnioskodawcy i rentowność jego mikroprzedsiębiorstwa.

Treść umowy bankowej nieważna dla fiskusa

Ustawa o podatku dochodowym od osób fizycznych (UOPIT) przewiduje pewną dowolność jeżeli chodzi o kwalifikację odsetek kredytu hipotecznego do kosztów prowadzonej działalności gospodarczej. Wedle artykułu 22 ustęp 1 UOPIT koszty uzyskania przychodu są ponoszone w celu:- osiągnięcia przychodów

- zabezpieczenia źródła przychodów

- zachowania źródła przychodów

Warto dodać, że działalność gospodarcza osób fizycznych jest jednym ze źródeł przychodu, które zostały wskazane w ustawie o PIT.

REKLAMA:

Ze względu na bardzo ogólnikowy charakter powyższych kryteriów kluczowe znaczenie mają pisemne wypowiedzi organów podatkowych. Jeżeli chodzi o zaliczanie odsetek prywatnego kredytu do kosztów działalności gospodarczej wspomniane instytucje zajmują jednoznaczne i korzystne dla podatnika stanowisko. Można się tutaj powołać na następujące dokumenty:

- Interpretacja indywidualna Dyrektora Izby Skarbowej w Bydgoszczy z dnia 13 października 2009 roku (numer ITPB1/415-613/09)

- Interpretacja indywidualna Dyrektora Izby Skarbowej w Katowicach z dnia 29 września 2009 roku (numer IBPBI/1/415-568/09/BK)

- Interpretacje indywidualne Dyrektora Izby Skarbowej w Warszawie: z dnia 4 lipca 2008 roku (numer IPPB1/415-569/08-2/AŻ) oraz z dnia 17 sierpnia 2009 roku numer (IPPB1/415-391/09-2/IF)

Przedstawiciele firmy Conse Doradcy Finansowi podkreślają, że treść samej umowy kredytowej nie ma znaczenia z punktu widzenia fiskusa. Kluczowym kryterium jest sposób wykorzystania środków. - Opierając się na tej samej zasadzie organa podatkowe mogą zakwestionować uwzględnienie w kosztach działalności gospodarczej kredytu firmowego, który nie został wydatkowany na cele biznesowe. Warto pamiętać, że w przypadku ingerencji fiskusa to podatnik musi udowodnić, że kwalifikacja kosztów odsetkowych była właściwa – mówi Andrzej Brudzyński z Conse Doradcy Finansowi.

Marta Pawlikowska z Conse Doradcy Finansowi uważa, że liberalne stanowisko organów podatkowych ma szczególne znaczenie dla przedsiębiorców, którzy planują zakup nieruchomości przy pomocy prywatnego kredytu. Muszą oni jednak pamiętać, że prawo do rozliczania odsetek kredytu w podatkowej książce przychodów i rozchodów (KPIR) powstaje z chwilą zakwalifikowania całości lub części prywatnej nieruchomości do ewidencji środków trwałych i wartości niematerialnych i prawnych. Koszty odsetek, opłat i prowizji, które zostały zapłacone wcześniej powiększają wartość początkową nieruchomości. W związku z tym ich rozliczenie nastąpi w ramach kolejnych odpisów amortyzacyjnych.

Warto nadmienić, że zmiana statusu całości lub części nieruchomości (z prywatnego na firmowy) pozwala również na uzyskanie dodatkowych korzyści podatkowych. Do kosztów uzyskania przychodu prócz wspomnianej amortyzacji można bowiem zaliczyć wydatki związane z eksploatacją nieruchomości. - Identyczne uprawnienia posiada przedsiębiorca, który sfinansował zakup nieruchomości za pomocą kredytu firmowego – podkreśla Andrzej Brudzyński z Conse Doradcy Finansowi.

Liczą się tylko cechy kredytu…

Ze względu na możliwość uzyskania podobnych korzyści podatkowych decydującym kryterium są cechy konkretnego kredytu firmowego lub prywatnego. Każde ze wspomnianych rozwiązań ma swoje niezaprzeczalne wady i zalety.Eksperci firmy Conse przypominają, że osoby wnioskujące o firmowy kredyt nie musza się obawiać restrykcyjnych rekomendacji KNF-u. Wybór prywatnego kredytu hipotecznego oznacza natomiast znaczną redukcję zdolności kredytowej. Ten efekt będzie się wiązał koniecznością uwzględnienia zapisów Rekomendacji T oraz Rekomendacji S III.

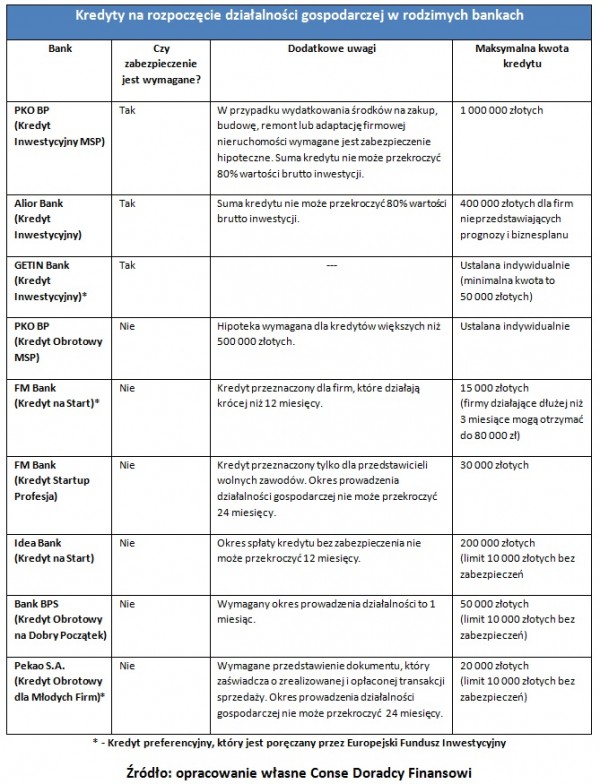

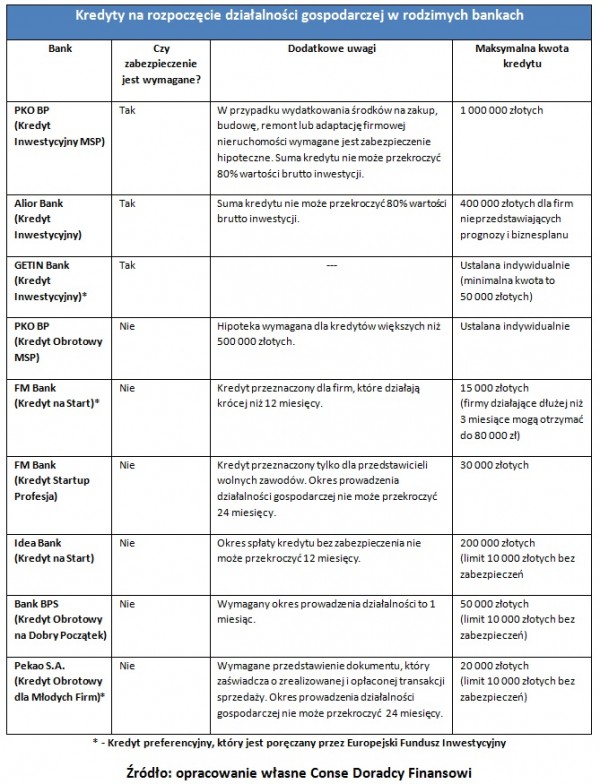

Nie oznacza to jednak, że firmowy kredyt hipoteczny jest idealny rozwiązaniem. Warto pamiętać, że rodzime banki są sceptycznie nastawione do przedsiębiorców, którzy nie dysponują odpowiednim stażem rynkowym. Praktycznie wszyscy kredytodawcy ustalają wymagania co do minimalnego okresu prowadzenia działalności gospodarczej. Najbardziej liberalne banki akceptują osoby, które prowadzą własny biznes od 6 miesięcy. Większość kredytodawców wymaga jednak dłuższego stażu rynkowego (12 lub 24 miesiące).

Innym przejawem ostrożnego traktowania małych firm są wyższe marże kredytów hipotecznych (w stosunku do prywatnych kredytów mieszkaniowych). Trzeba jednak zaznaczyć, że w konkretnym przypadku dużą rolę odgrywają takie czynniki jak historia kredytowa wnioskodawcy i rentowność jego mikroprzedsiębiorstwa.

Rodzina na Swoim nie pomoże przedsiębiorcy

W ramach podsumowania przedstawiciele firmy Conse przypominają, że osoby prowadzące działalność gospodarczą nie powinny jej finansować za pomocą dotowanych kredytów mieszkaniowych. Ubiegłoroczne zmiany w ustawie o finansowym wsparciu rodzin w nabywaniu własnego mieszkania wykluczają bowiem gospodarcze wykorzystywanie nieruchomości, która została nabyta w ramach Rodziny na Swoim (RnS). Uwzględnienie takiej nieruchomości w ewidencji środków trwałych albo niejawne wykorzystywanie jej do celów firmowych grozi poważnymi konsekwencjami. Sankcje nie obowiązują dopiero po upływie ośmiu lat od daty zaciągnięcia kredytu. Nierzetelny uczestnik programu RnS musi się liczyć z utratą prawa do dopłat odsetkowych. W wyjątkowych sytuacjach bank może nawet wypowiedzieć umowę kredytu. Wspomniane restrykcje nie są stosowane tylko wtedy, gdy właściciel prowadzi obsługę biurową firmy w jednym z pomieszczeń – podsumowuje Andrzej Prajsnar z portalu RynekPierwotny.com.REKLAMA:

REKLAMA:

Źródło: Rynek Pierwotny