Spełnił się czarny scenariusz kredytobiorców. Z początkiem roku Rada Polityki Pieniężnej zdecydowała się na kolejną podwyżkę stóp procentowych. Obecnie podstawowa stopa referencyjna, odpowiedzialna za oprocentowanie naszych kredytów wynosi 2,25 proc. i w ciągu 3 miesięcy wzrosła o ponad 2 pkt. proc. Ile obecnie kosztują kredyty? Sprawdziliśmy oprocentowanie i marże banków.

Niestety - taniej już było. Najprawdopodobniej to nie koniec podwyżek stóp. Eksperci szacują, że w tym roku stopa referencyjna może osiągnąć wysokość nawet ponad 3 proc. To i tak ciągle mniej niż miała w 2012 roku, kiedy to wynosiła 4,75 proc. - najwięcej w ciągu ostatnich 10 lat.

Mimo wszystko NBP i RPP zaserwowały setkom tysięcy kredytobiorców terapię szokową, najpierw - wiosną 2020 tnąc stopy nieomal do zera, by jesienią 2021 wystrzelić z serią mocnych podwyżek.

Przypomnijmy jednak, że to nie stopy procentowe, a wskaźnik WIBOR plus marża bankowa, określają za ile bank pożyczy kredytobiorcy pieniądze i jak raty będą się zmieniać w czasie.

WIBOR (Warsaw Interbank Offered Rate) jest, codziennie aktualizowanym w oparciu o dane z banków komercyjnych, wskaźnikiem mówiącym o tym, za ile banki pożyczają sobie pieniądze. Każdego dnia o godzinie 11 publikuje się aktualny WIBOR. Istnieje kilka wskaźników WIBOR w zależności od czasu, na jaki banki udzielają sobie pożyczek. Np. WIBOR 3 M dotyczy pożyczek na 3 miesiące, WIBOR 6 m na pół roku i tak dalej. Banki komercyjne pożyczając pieniądze od siebie nawzajem, oddają pożyczone kwoty plus WIBOR. To jest ich koszt pieniądza, uzależniony też oczywiście od stóp procentowych. WIBOR nie może być niższy niż stopa referencyjna, czyli taka, po której bank centralny pożycza bankom komercyjnym pieniądze.

Ostatecznie jednak banki koszt pieniądza przerzucają na klientów. Dlatego przeciętny Kowalski powinien zdawać sobie sprawę, czym jest WIBOR i że jego wartość się zmienia. Wówczas zmienia się również rata jego kredytu.

Drugim elementem, który składa się na oprocentowanie kredytów hipotecznych, jest oczywiście marża bankowa, a więc - mówiąc w uproszczeniu - zysk banku za udzielenie kredytu klientowi. Im niższa marża, tym oczywiście tańsze kredyty. Finalnie do kosztów pożyczonego pieniądza zalicza się również opłaty jednorazowe - przede wszystkim prowizję, ale także koszt sporządzenia operatu szacunkowego czy ubezpieczenia. Całość kosztów daje nam Rzeczywistą Roczną Stopę Oprocentowania.

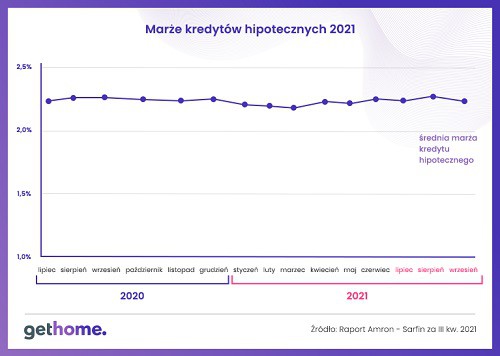

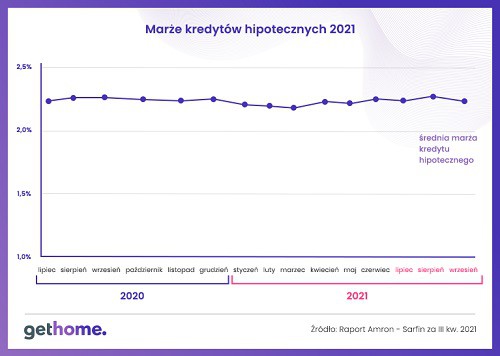

Wykres 1 - marże kredytów hipotecznych 2021 (źródło: raport Amron - Sarfin za III kw.2021)

Fot. GetHome.pl

Fot. GetHome.pl

Oczywiście poziom marż dotyczy czasu jeszcze sprzed serii podwyżek. Jak kształtowały się marże bankowe w ostatnim kwartale ubiegłego roku? Na podsumowanie tego okresu trzeba jeszcze poczekać.

W każdym razie z ofert banków komercyjnych wynika, że marże pozostają na razie na zbliżonym poziomie. Niewykluczone, że - jeśli stopy procentowe w ciągu roku będą rosnąć - banki zaczną reagować poprzez obniżanie marż, by utrzymać konkurencyjną ofertę i walczyć o klientów w czasach coraz droższego pieniądza.

Aktualnie kredyty na 300 tys. zł, na 25 lat oprocentowane są przeciętnie ma około 5 - 5,5 proc. Najtańsze oferty mają oprocentowanie na poziomie 4,75 proc. ,a z drugiej strony ponad 7.

Wysokość oprocentowania zależy m.in. od WIBORU stosowanego przez banki. W “normalnym” okresie, gdy na rynku, w gospodarce i życiu społecznym panuje ład i stabilizacja, wskaźniki WIBOR 3 M i WIBOR 6M różnią się stosunkowo nieznacznie, choć zazwyczaj wyższy jest WIBOR 6M, co wynika z dłuższego okresu pożyczki międzybankowej, a więc potencjalnie wyższego ryzyka.

Dziś oba wskaźniki są wyraźnie rozchwiane. Na dzień 11.01.2021 WIBOR 3M wynosił 2,69 proc., a 6M aż ponad 3 proc. Różnica jest spora, co może przekładać się na wyższe oprocentowanie kredytów, gdzie stosuje się WIBOR 6 M (choć niekoniecznie - bowiem banki, by zachować konkurencyjność oferty mogą reagują odpowiednim obniżaniem marż).

Co zrobić, by spać spokojnie? Rozwiązaniem mogły by być kredyty ze stałym oprocentowaniem, czyli takie, których koszt nie zmienia się trakcie trwania umowy, niezależnie od poziomu stóp procentowych. Ryzyka w tym przypadku nie ma. Klient wie, na czym stoi. Rata jest stała.

Problem w tym, że taka oferta, choć teoretycznie istnieje, na polskim rynku kredytowym jest niewielka. Banki dzielą się ryzykiem niechętnie i nie na cały czas trwania umowy. Kredyt ze stałą stopą procentową można wziąć na jakiś okres, najczęściej 5 lat - potem wraca się do rat uzależnionych od WIBORu, ewentualnie jest możliwość starania się o kolejną zmianę oprocentowania na stałe, wg aktualnej stosowanej przez bank tzw. stopy bazowej, która się nie zmieni w aneksowanym okresie i do której dolicza się marżę.

Klient, który zdecyduje się na stałą stopę procentową, na pewno zapłaci “ekstra” za brak ryzyka. Oprocentowanie jego kredytu będzie większe, niż w przypadku stopy zmiennej. Dla przykładu w banku ING stałe oprocentowanie kredytów w ofercie standardowej wynosi 6,82 proc. (RRSO 7,52). W banku PKO BP oprocentowanie takiego kredytu wynosi także ponad 6 proc., a więc wyraźnie wyżej od obecnego przeciętnego oprocentowania kredytów ze zmienną stopą. To premia banków za ryzyko, ale z drugiej strony kredytobiorca ma pewność, że rata jego kredytu nie wzrośnie. To daje poczucie finansowej stabilność.

W polskich warunkach rynek kredytów stało oprocentowanych jest niewielki, co siłą rzeczy przekłada się na słabszą konkurencję między bankami i mniejszy wybór ofert. Jeśli jednak chcemy mieć poczucie stabilizacji, warto takie rozwiązanie rozważyć.

Mimo wszystko NBP i RPP zaserwowały setkom tysięcy kredytobiorców terapię szokową, najpierw - wiosną 2020 tnąc stopy nieomal do zera, by jesienią 2021 wystrzelić z serią mocnych podwyżek.

Przypomnijmy jednak, że to nie stopy procentowe, a wskaźnik WIBOR plus marża bankowa, określają za ile bank pożyczy kredytobiorcy pieniądze i jak raty będą się zmieniać w czasie.

WIBOR (Warsaw Interbank Offered Rate) jest, codziennie aktualizowanym w oparciu o dane z banków komercyjnych, wskaźnikiem mówiącym o tym, za ile banki pożyczają sobie pieniądze. Każdego dnia o godzinie 11 publikuje się aktualny WIBOR. Istnieje kilka wskaźników WIBOR w zależności od czasu, na jaki banki udzielają sobie pożyczek. Np. WIBOR 3 M dotyczy pożyczek na 3 miesiące, WIBOR 6 m na pół roku i tak dalej. Banki komercyjne pożyczając pieniądze od siebie nawzajem, oddają pożyczone kwoty plus WIBOR. To jest ich koszt pieniądza, uzależniony też oczywiście od stóp procentowych. WIBOR nie może być niższy niż stopa referencyjna, czyli taka, po której bank centralny pożycza bankom komercyjnym pieniądze.

Ostatecznie jednak banki koszt pieniądza przerzucają na klientów. Dlatego przeciętny Kowalski powinien zdawać sobie sprawę, czym jest WIBOR i że jego wartość się zmienia. Wówczas zmienia się również rata jego kredytu.

Drugim elementem, który składa się na oprocentowanie kredytów hipotecznych, jest oczywiście marża bankowa, a więc - mówiąc w uproszczeniu - zysk banku za udzielenie kredytu klientowi. Im niższa marża, tym oczywiście tańsze kredyty. Finalnie do kosztów pożyczonego pieniądza zalicza się również opłaty jednorazowe - przede wszystkim prowizję, ale także koszt sporządzenia operatu szacunkowego czy ubezpieczenia. Całość kosztów daje nam Rzeczywistą Roczną Stopę Oprocentowania.

Za ile kredyt?

Przez długi czas hossy na rynku nieruchomości i kredytowym, w okresie kiedy stopy procentowe były na rekordowo niskim poziomie, marże banków również pozostawały stabilne. Z danych ostatniego raportu Amron - Sarfin (za III kw. 2021) wynika, że przeciętne marże dla kredytów w analizowanym okresie wynosiły 2,22 proc. Pozostawały stabilne na tym poziomie przez dłuższy czas, co pokazuje poniższy wykres.Wykres 1 - marże kredytów hipotecznych 2021 (źródło: raport Amron - Sarfin za III kw.2021)

Fot. GetHome.pl

Fot. GetHome.plOczywiście poziom marż dotyczy czasu jeszcze sprzed serii podwyżek. Jak kształtowały się marże bankowe w ostatnim kwartale ubiegłego roku? Na podsumowanie tego okresu trzeba jeszcze poczekać.

W każdym razie z ofert banków komercyjnych wynika, że marże pozostają na razie na zbliżonym poziomie. Niewykluczone, że - jeśli stopy procentowe w ciągu roku będą rosnąć - banki zaczną reagować poprzez obniżanie marż, by utrzymać konkurencyjną ofertę i walczyć o klientów w czasach coraz droższego pieniądza.

Aktualnie kredyty na 300 tys. zł, na 25 lat oprocentowane są przeciętnie ma około 5 - 5,5 proc. Najtańsze oferty mają oprocentowanie na poziomie 4,75 proc. ,a z drugiej strony ponad 7.

Wysokość oprocentowania zależy m.in. od WIBORU stosowanego przez banki. W “normalnym” okresie, gdy na rynku, w gospodarce i życiu społecznym panuje ład i stabilizacja, wskaźniki WIBOR 3 M i WIBOR 6M różnią się stosunkowo nieznacznie, choć zazwyczaj wyższy jest WIBOR 6M, co wynika z dłuższego okresu pożyczki międzybankowej, a więc potencjalnie wyższego ryzyka.

Dziś oba wskaźniki są wyraźnie rozchwiane. Na dzień 11.01.2021 WIBOR 3M wynosił 2,69 proc., a 6M aż ponad 3 proc. Różnica jest spora, co może przekładać się na wyższe oprocentowanie kredytów, gdzie stosuje się WIBOR 6 M (choć niekoniecznie - bowiem banki, by zachować konkurencyjność oferty mogą reagują odpowiednim obniżaniem marż).

REKLAMA:

Kredyty ze stałym oprocentowaniem

Obecnie tysiące ludzi, zwłaszcza ci, którzy brali kredyty, gdy stopy procentowe tylko spadały, boleśnie przekonuje się, na czym polega ryzyko stopy procentowej. Jest to mechanizm budzący wątpliwości, bowiem w praktyce polega to na przerzuceniu ryzyka banków z własnych transakcji na klientów. Rodzi to wątpliwości co do legalności takiego zabiegu, bowiem banki nie dzielą się ryzykiem stopy, tylko w całości obdarzają nim kredytobiorców. Ci muszą zaakceptować, że gra będzie się zmieniać w trakcie trwania. I tylko jedna strona za to zapłaci.Co zrobić, by spać spokojnie? Rozwiązaniem mogły by być kredyty ze stałym oprocentowaniem, czyli takie, których koszt nie zmienia się trakcie trwania umowy, niezależnie od poziomu stóp procentowych. Ryzyka w tym przypadku nie ma. Klient wie, na czym stoi. Rata jest stała.

Problem w tym, że taka oferta, choć teoretycznie istnieje, na polskim rynku kredytowym jest niewielka. Banki dzielą się ryzykiem niechętnie i nie na cały czas trwania umowy. Kredyt ze stałą stopą procentową można wziąć na jakiś okres, najczęściej 5 lat - potem wraca się do rat uzależnionych od WIBORu, ewentualnie jest możliwość starania się o kolejną zmianę oprocentowania na stałe, wg aktualnej stosowanej przez bank tzw. stopy bazowej, która się nie zmieni w aneksowanym okresie i do której dolicza się marżę.

Klient, który zdecyduje się na stałą stopę procentową, na pewno zapłaci “ekstra” za brak ryzyka. Oprocentowanie jego kredytu będzie większe, niż w przypadku stopy zmiennej. Dla przykładu w banku ING stałe oprocentowanie kredytów w ofercie standardowej wynosi 6,82 proc. (RRSO 7,52). W banku PKO BP oprocentowanie takiego kredytu wynosi także ponad 6 proc., a więc wyraźnie wyżej od obecnego przeciętnego oprocentowania kredytów ze zmienną stopą. To premia banków za ryzyko, ale z drugiej strony kredytobiorca ma pewność, że rata jego kredytu nie wzrośnie. To daje poczucie finansowej stabilność.

W polskich warunkach rynek kredytów stało oprocentowanych jest niewielki, co siłą rzeczy przekłada się na słabszą konkurencję między bankami i mniejszy wybór ofert. Jeśli jednak chcemy mieć poczucie stabilizacji, warto takie rozwiązanie rozważyć.

REKLAMA:

REKLAMA:

Źródło: GetHome.pl