Niedawne doniesienia o sprzedaży kredytów mieszkaniowych w II kw. 2016 roku mogą sugerować, że kondycja krajowego rynku hipotecznego jest znacznie lepsza niż przed rokiem.

W rzeczywistości sytuacja kredytodawców przedstawia się mniej optymistycznie. Sprzedaż nowych „hipotek” w II kw. 2016 r. wzrosła, ponieważ młodzi Polacy walczyli o topniejące fundusze z MdM-u. Gdy rządowe dopłaty przestaną płynąć na rynek mieszkaniowy, okaże się jaki jest rzeczywisty potencjał sprzedaży nowych kredytów. Wbrew pozorom, to nie kolejny wzrost wymaganego wkładu własnego (od 1 stycznia 2017 r.), powinien najbardziej martwić banki.

Krajowy rynek kredytów hipotecznych już od dłuższego czasu cechuje się dość widoczną sezonowością. Przez ostatni rok wahania wartości nowych „hipotek”, były spowodowane również zmianami w programie MdM. Banki odczuły napływ wniosków kredytowych, gdy została wprowadzona możliwość dotowania używanych lokali oraz domów i zwiększyło się dofinansowanie dla części rodzin – tłumaczy Andrzej Prajsnar z portalu RynekPierwotny.pl. Wpływ tego czynnika był widoczny w IV kw. 2015 r. Kolejny napływ wniosków o kredyt z dopłatą, poprawił wyniki sprzedażowe banków z II kw. 2016 r. Jeżeli poprzez zastosowanie tzw. średniej kroczącej wygładzimy wykres z jednorazowych wahań, to można lepiej zauważyć wzrostowy trend w wartości nowych „hipotek” po IV kw. 2014 r.

Rzeczywisty potencjał krajowego rynku kredytów mieszkaniowych, po III kw. 2015 r. jest nieco maskowany przez program MdM. Na poniższym wykresie kwartalna wartość przyznanych dopłat, nie wygląda imponująco w porównaniu do sumy wszystkich nowych „hipotek”. Trzeba jednak pamiętać, że w okresie najlepszych wyników Mieszkania dla Młodych (IV kw. 2015 r.), ponad 25% nowych kredytów hipotecznych, zostało udzielonych z rządową dopłatą. Część kredytobiorców uczestniczących w MdM-ie, na pewno nie kupiłaby mieszkania bez dotacji pokrywającej nawet cały wymagany wkład własny.

Można oczekiwać, że wyniki rynku kredytów mieszkaniowych pogorszą się w III i IV kw. 2016 roku, a ponowna poprawa nastąpi na początku stycznia. Od 1 stycznia 2017 r. nabywcy używanych mieszkań oraz lokali deweloperskich z przyszłorocznym terminem ukończenia, będą masowo składać wnioski o dopłatę z puli „zamrożonej” na początku minionych wakacji. Te odblokowane środki (373 mln zł), prawdopodobnie skończą się już w marcu lub kwietniu 2017 r. Po przejściowym ożywieniu, program MdM nie będzie już tak mocno jak wcześniej wspierał sprzedaży nowych kredytów.

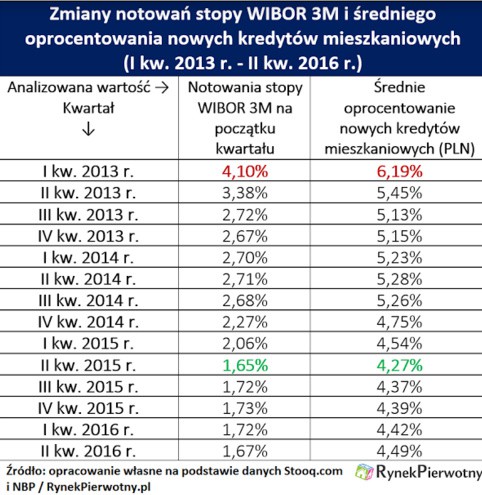

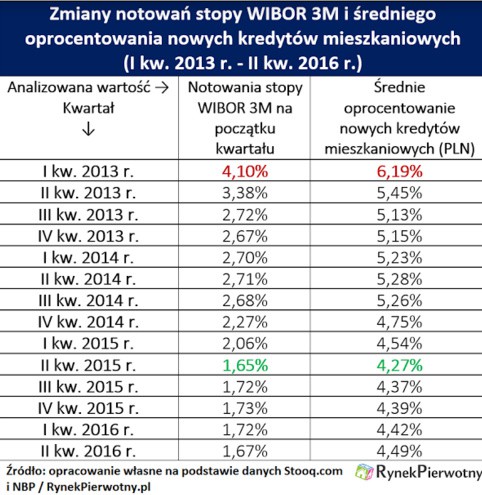

Nieunikniona podwyżka stóp procentowych NBP i stawek referencyjnych kredytów w PLN (m.in. WIBOR-u 3M), będzie kolejnym ciosem popytowym dla banków. To właśnie niskie oprocentowanie (obok MdM-u), było tym czynnikiem, który zwiększał liczbę nowych kredytów hipotecznych. Spadek oprocentowania w II kw. 2015 roku, stworzył dogodne warunki do wzrostu sprzedaży „hipotek”. Skutki tej zmiany zostały częściowo skompensowane przez podwyżki marż. Wzrost średniej marży przejawia się większą luką pomiędzy notowaniami WIBOR-u 3M i średnim oprocentowaniem nowych kredytów mieszkaniowych (zobacz dane z IV kw. 2015 roku, I kw. 2016 roku oraz II kw. 2016 roku w poniższej tabeli).

Źródło: opracowanie własne na podstawie danych Stooq.com i NBP/RynekPierwotny.pl

Źródło: opracowanie własne na podstawie danych Stooq.com i NBP/RynekPierwotny.pl

Liczba potencjalnych nabywców mieszkań spadnie szybko i nieubłaganie

Wraz z upływem kolejnych tygodni, krajowe media coraz częściej informują o wzroście wymaganego wkładu własnego na początku stycznia 2017 r. Zmiana w stosunku do obecnych warunków kredytowania, nie będzie jednak bardzo znacząca. Począwszy od 1 stycznia 2017 r. nabywca mieszkania niewykupujący ubezpieczenia kredytu, powinien wnieść wkład wynoszący 20%, a nie 15% wartości kupowanego lokum. Regulacje KNF-u pozwalają na sprzedaż kredytów finansujących 90% nieruchomości po 31 grudnia 2016 r. Podobnie jak obecnie, takie ryzykowne „hipoteki” będą oferowane z dodatkową polisą (ubezpieczeniem niskiego wkładu). Można oczekiwać, że przynajmniej kilka banków nie wycofa się ze sprzedaży kredytów na 90% mieszkania.

W związku z powyższym, trzeba ostrożnie oceniać wpływ przyszłorocznej podwyżki limitów LtV (LtV = wartość kredytu/wartość mieszkania). Kwestia nowych zaleceń KNF-u, w ogóle nie będzie dotyczyć około połowy kredytobiorców. Zgodnie z danymi AMRON SARFiN, właśnie tyle osób zaciągających nowy kredyt mieszkaniowy, samodzielnie finansuje powyżej 20% wartości lokum. Gdy kredyty na więcej niż 90% mieszkania były jeszcze oferowane przez banki, takie „hipoteki” wybierała jedna piąta klientów (zobacz dane KNF-u z 2013 r.). Obecnie wiele osób nieposiadających dziesięcioprocentowego wkładu, korzysta z programu Mieszkanie dla Młodych – dodaje ekspert portalu RynekPierwotny.pl. Dopiero gdy program MdM straci jakiekolwiek rynkowe znaczenie, będzie można ocenić faktyczny wpływ podwyższonych limitów LtV.

Z punktu widzenia banków i deweloperów, zmiany demograficzne mogą być bardziej problematyczne od wprowadzenia minimalnych limitów wkładu własnego (10%/20%). Projekcje Europejskiego Urzędu Statystycznego wskazują, że przez kolejne lata zmaleje grupa najbardziej perspektywicznych nabywców mieszkań (tzn. par decydujących się na dziecko). Według prognoz Eurostatu, w 2020 r. liczba żywych narodzin ma być o 8% niższa od ubiegłorocznego wyniku. Ten spadek prawdopodobnie będzie większy, gdyż projekcje Eurostatu nie uwzględniają całego rozmiaru emigracji zarobkowej. W trakcie kolejnych 15 lat (2015 r. - 2030 r.), liczba rodzących się dzieci może spaść o jedną czwartą. Tylko radykalna poprawa sytuacji demograficznej Polski połączona z szybszym rozwojem gospodarczym, zmieniłaby długookresowe prognozy dla rynku „hipotek”.

Krajowy rynek kredytów hipotecznych już od dłuższego czasu cechuje się dość widoczną sezonowością. Przez ostatni rok wahania wartości nowych „hipotek”, były spowodowane również zmianami w programie MdM. Banki odczuły napływ wniosków kredytowych, gdy została wprowadzona możliwość dotowania używanych lokali oraz domów i zwiększyło się dofinansowanie dla części rodzin – tłumaczy Andrzej Prajsnar z portalu RynekPierwotny.pl. Wpływ tego czynnika był widoczny w IV kw. 2015 r. Kolejny napływ wniosków o kredyt z dopłatą, poprawił wyniki sprzedażowe banków z II kw. 2016 r. Jeżeli poprzez zastosowanie tzw. średniej kroczącej wygładzimy wykres z jednorazowych wahań, to można lepiej zauważyć wzrostowy trend w wartości nowych „hipotek” po IV kw. 2014 r.

REKLAMA:

Rzeczywisty potencjał krajowego rynku kredytów mieszkaniowych, po III kw. 2015 r. jest nieco maskowany przez program MdM. Na poniższym wykresie kwartalna wartość przyznanych dopłat, nie wygląda imponująco w porównaniu do sumy wszystkich nowych „hipotek”. Trzeba jednak pamiętać, że w okresie najlepszych wyników Mieszkania dla Młodych (IV kw. 2015 r.), ponad 25% nowych kredytów hipotecznych, zostało udzielonych z rządową dopłatą. Część kredytobiorców uczestniczących w MdM-ie, na pewno nie kupiłaby mieszkania bez dotacji pokrywającej nawet cały wymagany wkład własny.

Można oczekiwać, że wyniki rynku kredytów mieszkaniowych pogorszą się w III i IV kw. 2016 roku, a ponowna poprawa nastąpi na początku stycznia. Od 1 stycznia 2017 r. nabywcy używanych mieszkań oraz lokali deweloperskich z przyszłorocznym terminem ukończenia, będą masowo składać wnioski o dopłatę z puli „zamrożonej” na początku minionych wakacji. Te odblokowane środki (373 mln zł), prawdopodobnie skończą się już w marcu lub kwietniu 2017 r. Po przejściowym ożywieniu, program MdM nie będzie już tak mocno jak wcześniej wspierał sprzedaży nowych kredytów.

Nieunikniona podwyżka stóp procentowych NBP i stawek referencyjnych kredytów w PLN (m.in. WIBOR-u 3M), będzie kolejnym ciosem popytowym dla banków. To właśnie niskie oprocentowanie (obok MdM-u), było tym czynnikiem, który zwiększał liczbę nowych kredytów hipotecznych. Spadek oprocentowania w II kw. 2015 roku, stworzył dogodne warunki do wzrostu sprzedaży „hipotek”. Skutki tej zmiany zostały częściowo skompensowane przez podwyżki marż. Wzrost średniej marży przejawia się większą luką pomiędzy notowaniami WIBOR-u 3M i średnim oprocentowaniem nowych kredytów mieszkaniowych (zobacz dane z IV kw. 2015 roku, I kw. 2016 roku oraz II kw. 2016 roku w poniższej tabeli).

Źródło: opracowanie własne na podstawie danych Stooq.com i NBP/RynekPierwotny.pl

Źródło: opracowanie własne na podstawie danych Stooq.com i NBP/RynekPierwotny.plLiczba potencjalnych nabywców mieszkań spadnie szybko i nieubłaganie

Wraz z upływem kolejnych tygodni, krajowe media coraz częściej informują o wzroście wymaganego wkładu własnego na początku stycznia 2017 r. Zmiana w stosunku do obecnych warunków kredytowania, nie będzie jednak bardzo znacząca. Począwszy od 1 stycznia 2017 r. nabywca mieszkania niewykupujący ubezpieczenia kredytu, powinien wnieść wkład wynoszący 20%, a nie 15% wartości kupowanego lokum. Regulacje KNF-u pozwalają na sprzedaż kredytów finansujących 90% nieruchomości po 31 grudnia 2016 r. Podobnie jak obecnie, takie ryzykowne „hipoteki” będą oferowane z dodatkową polisą (ubezpieczeniem niskiego wkładu). Można oczekiwać, że przynajmniej kilka banków nie wycofa się ze sprzedaży kredytów na 90% mieszkania.

W związku z powyższym, trzeba ostrożnie oceniać wpływ przyszłorocznej podwyżki limitów LtV (LtV = wartość kredytu/wartość mieszkania). Kwestia nowych zaleceń KNF-u, w ogóle nie będzie dotyczyć około połowy kredytobiorców. Zgodnie z danymi AMRON SARFiN, właśnie tyle osób zaciągających nowy kredyt mieszkaniowy, samodzielnie finansuje powyżej 20% wartości lokum. Gdy kredyty na więcej niż 90% mieszkania były jeszcze oferowane przez banki, takie „hipoteki” wybierała jedna piąta klientów (zobacz dane KNF-u z 2013 r.). Obecnie wiele osób nieposiadających dziesięcioprocentowego wkładu, korzysta z programu Mieszkanie dla Młodych – dodaje ekspert portalu RynekPierwotny.pl. Dopiero gdy program MdM straci jakiekolwiek rynkowe znaczenie, będzie można ocenić faktyczny wpływ podwyższonych limitów LtV.

Z punktu widzenia banków i deweloperów, zmiany demograficzne mogą być bardziej problematyczne od wprowadzenia minimalnych limitów wkładu własnego (10%/20%). Projekcje Europejskiego Urzędu Statystycznego wskazują, że przez kolejne lata zmaleje grupa najbardziej perspektywicznych nabywców mieszkań (tzn. par decydujących się na dziecko). Według prognoz Eurostatu, w 2020 r. liczba żywych narodzin ma być o 8% niższa od ubiegłorocznego wyniku. Ten spadek prawdopodobnie będzie większy, gdyż projekcje Eurostatu nie uwzględniają całego rozmiaru emigracji zarobkowej. W trakcie kolejnych 15 lat (2015 r. - 2030 r.), liczba rodzących się dzieci może spaść o jedną czwartą. Tylko radykalna poprawa sytuacji demograficznej Polski połączona z szybszym rozwojem gospodarczym, zmieniłaby długookresowe prognozy dla rynku „hipotek”.

REKLAMA:

REKLAMA:

Źródło: Rynek Pierwotny

.webp)